百年建筑解读:需求改善显韧性建材价格有托底

宏观方面,继续释放积极信号,央行表示下一阶段,我国货币政策有充足的政策空间和丰富的工具储备,法定存款准备金率仍有下降的空间,对市场情绪形成一定提振;需求方面,随着施工条件好转,刚性需求环比继续回暖,同比转正仍有困难,且需注意投机需求的减弱;供给方面,水泥方面华中、华东等地集中开窑,供给压力增加;心态方面,部分地区厂家为修复利润有探涨行为,水泥情绪指标有所修复。综合看来,预计本周建筑材料价格或呈现稳中偏强运行。

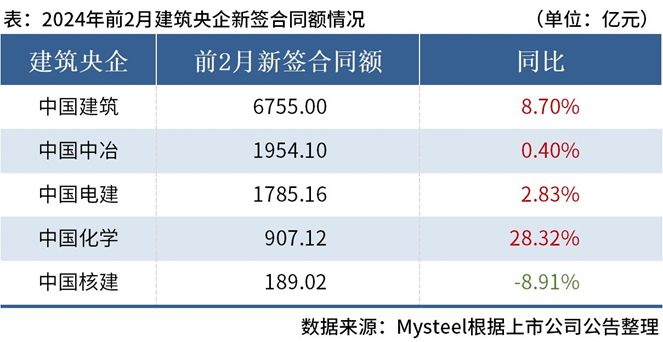

1.1建筑企业:5大建筑央企1-2月新签合同总额超1.1万亿,同比增7.25%

据Mysteel不完全统计,截至3月21日,共有5家建筑央企公布其2024年1-2月新签合同额情况。这5家建筑央企1-2月累计新签合同总额约11590.4亿元,较去年同期(10807.04亿元)增长7.25%。

从合同金额来看,中国建筑表现亮眼,1-2月新签合同额为6755亿元,排名第一。具体来看,建筑业务方面实现新签合同额6494亿元,同比增长14.4%;地产业务方面实现合约销售额261亿元,同比下降51.3%。从同比增速来看,中国化学最为强势,1-2月新签合同额同比增长28.32%,排名位居第一。

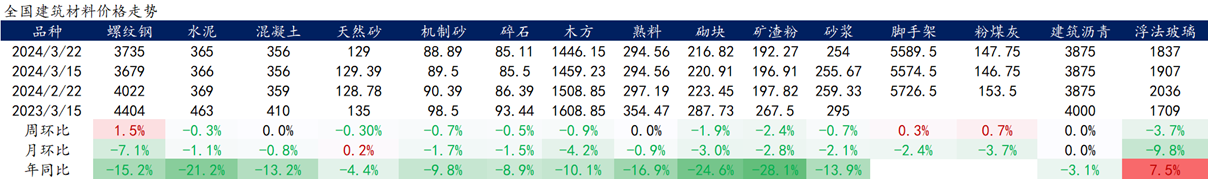

截至2023年3月22日,周内建筑材料价格涨价品种为3个;下跌品种为9个;持稳品种为3个。

跌价品种:螺纹钢、机制砂、碎石、混凝土、水泥熟料砂浆、浮法玻璃、木方矿渣粉、天然砂、水泥;

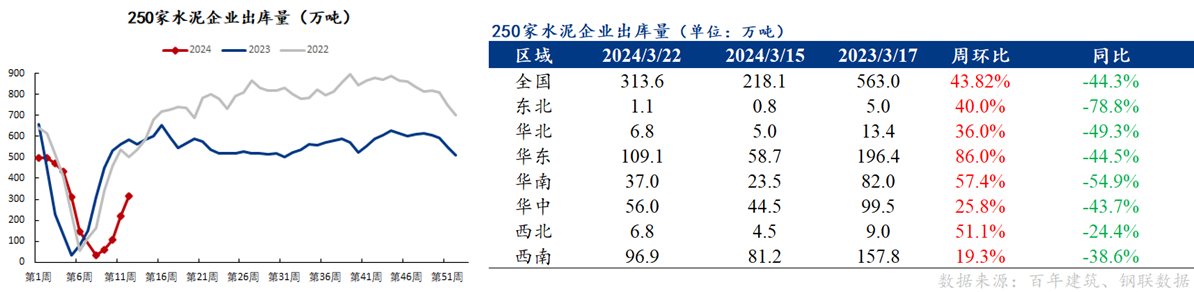

建筑业下游需求:截至2024年3月22日,国内250家水泥厂周出库量313.6万吨,环比增加43.82%,同比下降44.3%。从区域上看,七大地区同比均下降,同比降幅最大的地区是东北,降幅最小的地区是西北。

建筑业下游需求整体表现环比继续改善,同比降幅走阔,较上期扩大14个点。去年同期季节性增幅集中,今年需求恢复节奏偏慢,需继续观察工地资金到位情况。

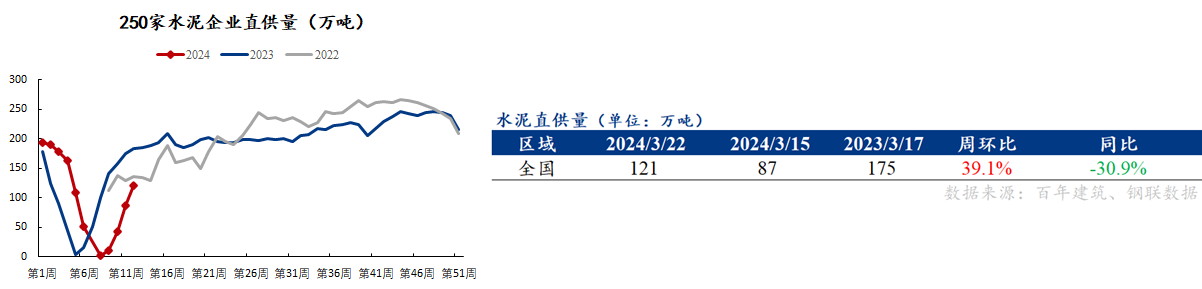

基建重点项目需求:截至2024年3月22日,国内250家水泥厂周基建直供量121万吨,环比增加39.1%,同比下降30.9%。基建用水泥量接近22年同期水平,但相较23年同期仍有三成差距。随着天气好转,基建项目近期开复工节奏有所加快,但受制于新项目数量少,基建水泥直供量同比仍未转正。

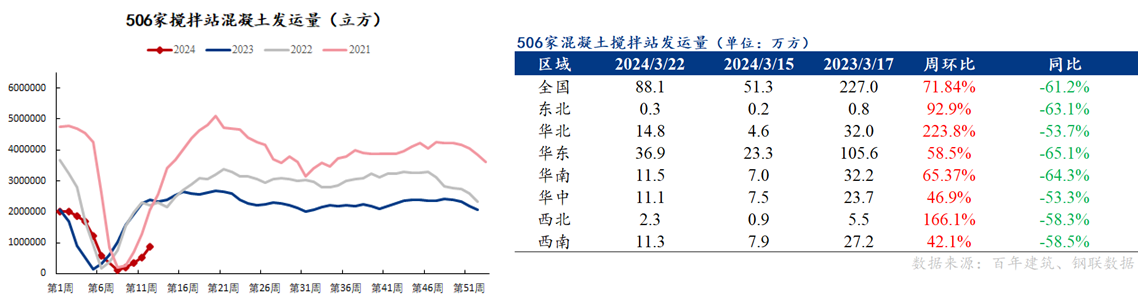

房建需求:截至2024年3月22日,国内506家混凝土搅拌站周发运量88.1万吨,环比增加71.84%,同比下降61.2%。从区域上看,七大地区混凝土发运量均不及去年同期,且降幅超5成。其中,华东、东北和华南降幅超6成。

资金方面,周内混凝土搅拌站应收账款按时回款率46.53%,环比下降0.36个百分点,降幅较上期扩大0.18个百分点。

1)宏观:继续释放积极信号,央行表示下一阶段,我国货币政策有充足的政策空间和丰富的工具储备,法定存款准备金率仍有下降的空间,对市场情绪形成一定提振;

2)需求:随着施工条件好转,刚性需求环比继续回暖,同比转正仍有困难,且需注意投机需求的减弱;

免责声明:Mysteel发布的原创及转载内容,仅供客户参考,不作为决策建议。原创内容版权归Mysteel所有,转载需取得Mysteel书面授权,且Mysteel保留对任何侵犯权利的行为和有悖原创内容原意的引用行为进行追究的权利。转载内容来自互联网,目的是传递更加多信息,方便学习与交流,并不意味着Mysteel赞同其观点及对其真实性、完整性负责。申请授权及投诉,请联系Mysteel()处理。

Mysteel周报:京津冀热轧板卷价格出现小幅下行 预计下周价格震荡趋弱运行(6.7-6.13)

Mysteel周报:唐山型钢价格稳中趋弱运行 周内成交偏弱(6.6-6.13)

Mysteel周报:京津冀热轧板卷价格出现小幅下行 预计下周价格震荡趋弱运行(5.31-6.7)

Mysteel周报:唐山型钢价格稳中趋弱运行 周内成交偏弱(5.31-6.6)